Traden wie ein Profi

- Häufig handelt es sich nicht um eine klassische Software, sondern um einen Bestandteil von Trading-Plattformen.

- Trading-Software ermöglicht das Verfolgen von Echtzeit-Kursdaten, die Analyse von Kursschwankungen, das Erstellen und Testen von Trading-Strategien sowie den Handel.

- Eine gute Trading-Software sollte zuverlässige Echtzeit-Kurse, aktuelle Nachrichten, solide Tools zur Chartanalyse und eine Anbindung an einen Broker mit fairen Konditionen bieten.

- Zu den beliebtesten Handelsinstrumenten zählen der Forex-Handel, der Handel mit CFDS, binären Optionen und Terminkontrakten (Futures).

- Mit einem Demo-Konto können Einsteiger und Profis risikofrei mit virtuellem Guthaben Handelsstrategien entwickeln und testen, ohne echtes Geld zu verlieren.

Risikowarnung

CFDs sind komplexe Finanzinstrumenten. Aufgrund der Hebelwirkung (Leverage) besteht ein hohes finanzielles Verlustrisiko. Zwischen 74 und 89 Prozent aller Kleinanleger verlieren Geld, wenn sie mit CFDs handeln. Sie sollten überlegen, Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, Ihr Geld zu verlieren.

Unsere Testsieger

Im Trading-Software-Test erreicht im Gesamtergebnis GoPro die meisten Punkte. Nicht weit dahinter reiht sich die Software ayondo ein. Beide Programme sind anwenderfreundlich, kostenlos nutzbar und bieten einen großen Funktionsumfang sowie einen umfangreichen, kompetenten Support.

1. Daytrading mit der passenden Software

Während Trading vereinfacht ausgedrückt den Handel an der Börse allgemein, also den Kauf und Verkauf von Aktien, Wertpapieren, Rohstoffen oder anderen Finanzprodukten (Basiswerten), meint, ist der Ausdruck Daytrading etwas spezieller. Er bezeichnet kurzfristige Geschäfte mit Basiswerten, die innerhalb eines Tages, häufig sogar innerhalb weniger Minuten oder Sekunden (auch Scalping), getätigt werden. Das Ziel von Daytradern ist es, von kurzfristigen Kursschwankungen zu profitieren.

Was macht eine Trading-Software?

Eine Trading-Software ermöglicht es dem Daytrader, Kursschwankungen in Echtzeit zu verfolgen, was beim kurzfristigen Handel mit Finanzprodukten besonders wichtig ist. Dabei ist Trading-Software im klassischen Sinne als downloadbare Software nicht mehr ganz zeitgemäß. Stattdessen sind gute Analyse- und Trading-Tools häufig Teil von Live- oder Demo-Konten bei Trading-Plattformen oder Brokern. Über eine Anbindung an Banken oder Broker erlaubt das Programm den Handel direkt aus der Software heraus.

Zudem unterstützt Trading-Software Daytrader dabei, affektfrei auf Basis technischer Analysen Handelspläne zu erstellen und diese auch einzuhalten.

Trading oder Investment – Wo liegt der Unterschied?

Grundsätzlich bezeichnen Investitionen eher langfristige Handelspositionen etwa mit einer Haltedauer von sechs Monaten oder mehr, während das Trading das Ziel hat, Kursschwankungen eines Basiswerts auszunutzen. Dementsprechend ist die Haltedauer einer Position beim Trading meist überschaubar und liegt häufig zwischen wenigen Sekunden und mehreren Wochen. Der Übergang von Trading zum Investment ist jedoch fließend.

Erfolgreiches Daytrading trotz erhöhten Risikos

Während das Daytrading im Vergleich zu konventionellen Geldanlage-Möglichkeiten auf der einen Seite überproportionale Gewinnchancen aufweist, sind auf der anderen Seite natürlich auch die Risiken deutlich höher und ein Verlust des kompletten Kapitals ist keine Seltenheit. Um das Risiko möglichst einzugrenzen, sind Fachwissen, ausreichend Kapital, Disziplin und ein solider Handelsplan notwendig. Für Trading-Anfänger ohne Kenntnisse über die Börse ist das Daytrading eher ungeeignet. Keine noch so gute Trading-Software kann das benötigte Fachwissen ersetzen. Genauso wenig schützt ein solches Programm vor Verlusten oder garantiert erfolgreiche Börsengeschäfte.

Viele Software-Anbieter stellen ihren Kunden zum Trading-Programm umfangreiches Lernmaterial etwa in Form von Webinaren oder Video-Tutorials zur Verfügung und erleichtern ihnen auf diese Weise den Einstieg in die Materie. Wer erfolgreich Daytrading betreiben möchte, sollte sich darüber im Klaren sein, dass es sich dabei um eine durchaus zeitintensive Tätigkeit handelt und es trotz eines sehr hohen Gewinnpotentials eher unwahrscheinlich ist, damit quasi nebenbei das große Geld zu verdienen. Neben der richtigen Trading-Software sind weitere Faktoren notwendig, um im Daytrading Erfolge erzielen zu können:

Was benötigt ein erfolgreicher Daytrader?

- Zeit, Disziplin und Erfahrung

- Fachwissen über das Geschäft an der Börse

- Im Idealfall eine fundierte Trader-Ausbildung

- Einen gut durchdachten Handelsplan

- Ausreichend Kapital

Wie viel Startkapital benötige ich?

Vor allem Einsteiger sollten hinsichtlich des benötigten Startkapitals keine falschen Erwartungen hegen. Zwar ist der Handel mit sogenannten Hebelprodukten wie etwa CFDs (Differenzkontrakten) und günstigen Basiswerten grundsätzlich bereits mit einem kleinen Handelskonto von beispielsweise 1.000 Euro möglich, wohlhabend werden Trader damit allerdings eher nicht. Vielmehr eignet sich ein kleines Startkapital für den Einstieg in den Echtgeld-Handel und das Finden der geeigneten Trading-Strategie. Um große Gewinne erzielen und ein vernünftiges Risikomanagement betreiben zu können, sind größere Konten notwendig. Das durchschnittliche Trading-Konto eines Hobbytraders liegt zwischen 3.000 und 12.000 Euro.

2. Welche Eigenschaften sollte eine gute Trading-Software beinhalten?

Um Daytrader hilfreich beim Handel an der Börse zu unterstützen, muss eine Trading-Software bestimmte Eigenschaften mitbringen. Die wichtigsten erläutern wir in diesem Abschnitt:

Die Anbindung an einen guten Broker

Da Privatpersonen nicht berechtigt sind, direkt an der Börse Geschäfte zu tätigen, ist die erste Voraussetzung für den Handel eine Anbindung der Trading-Software an einen guten Broker mit fairen Konditionen. Der Broker verfügt über eine Zulassung der Finanzaufsicht und übernimmt für den Trader den Kauf- und Verkauf von Finanzprodukten. Bei einigen Softwares im Test handelt es sich direkt um Teile von Handelsplattformen beziehungsweise eigene Softwarelösungen eines Brokers. Andere sind mit verschiedenen Brokern kompatibel, sodass Anleger die Wahl zwischen mehreren Angeboten haben. Grundsätzlich ist es empfehlenswert, zunächst nach einem guten, preiswerten Broker Ausschau zu halten und im Anschluss zu prüfen, welche Trading-Software dieser bietet beziehungsweise mit welcher Software-Lösung er kompatibel ist.

Zuverlässige Realtime-Kursdaten

Um mit der Software erfolgreich handeln zu können, ist eine zuverlässige Versorgung mit aktuellen Kursdaten notwendig. Vor allem bei kostenloser Trading-Software werden Börsenkurse häufig mit einer Verzögerung von 15 bis 20 Minuten angezeigt, was im Fall von langfristigen Investitionen völlig in Ordnung ist. Besonders beim Daytrading, welches auf eine schnelle Rendite sowie kurzfristige Käufe und Verkäufe ausgerichtet ist, sind Realtime-Kurse allerdings unerlässlich. Meist sind Echtzeit-Kursverläufe erst ab einer kostenpflichtigen Premium-Variante einer Trading-Software inklusive, oder es besteht die Möglichkeit, Realtime-Kursdaten gegen einen Aufpreis hinzuzukaufen.

Es gibt allerdings auch kostenfreie Börsensoftware, die bereits bestimmte Kursverläufe in Echtzeit beinhaltet. Darüber hinaus ist die Frage, ob es sich um Realtime-Push-Kurse handelt, von Bedeutung. Push bedeutet in diesem Fall, dass die Kursverläufe automatisch aktualisiert werden, ohne dass der Anwender dafür ständig die Seite manuell neu laden müsste.

Aktuelle Nachrichten

Börsenkurse reagieren häufig auf politische oder wirtschaftliche Geschehnisse, die neben den aktuellen Kursen einen großen Einfluss auf die Kaufentscheidungen von Tradern haben können. Daher beinhaltet eine gute Trading-Software in der Regel einen Newsticker mit Echtzeit-Nachrichten, um den Trader jederzeit über das aktuelle Weltgeschehen auf dem Laufenden zu halten. Damit sparen Anwender sich die Zeit und Arbeit, sich selbständig über aktuelle Ereignisse zu informieren, um stets auf dem neusten Stand zu sein.

Chartanalyse

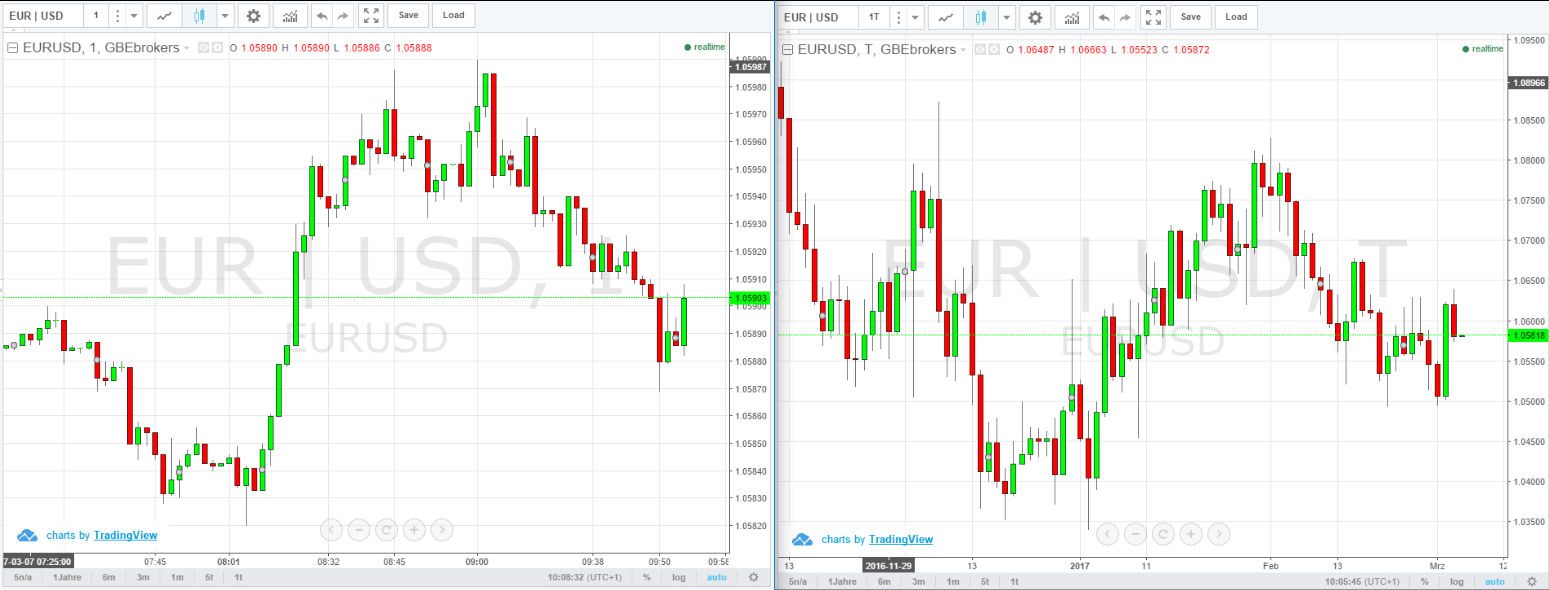

Weiterhin beinhaltet eine gute Trading-Software Möglichkeiten zur Chartanalyse – häufig auch als technische Analyse bezeichnet. Bei der Chartanalyse handelt es sich um eine Technik zur Interpretation von Kursverläufen der jüngsten Vergangenheit, die in sogenannten Charts (Diagrammen) graphisch dargestellt werden. Das Ziel dieser Interpretation ist die Ableitung von Kursprognosen, anhand derer Trader geeignete Zeitfenster für den Kauf oder Verkauf von Finanzprodukten festlegen. Gute Trading-Software bietet Anwendern diverse Optionen, etwa mit zahlreichen Zeichenwerkzeugen und verschiedenen Charttypen individuelle Charts zu gestalten. Zudem ist es sinnvoll, wenn Anwender unterschiedliche Zeitintervalle wie etwa eine Minute, 15 Minuten, eine Stunde, einen Tag oder eine Woche einstellen können. Eine beliebte Darstellungsform von Kursverläufen ist beispielsweise das sogenannte Kerzen- oder Candlestick-Chart aus der japanischen Analysetechnik, welches im folgenden Schaubild zu sehen ist.

Bei einem Candlestick-Chart steht eine Kerze für das gewählte Zeitintervall (in unserem Beispiel eine Minute oder ein Tag). Der Körper der Kerze stellt die Differenz zwischen Eröffnungs- und Schlusskurs dar, die Farbe der Kerze zeigt, ob die Kurse gestiegen (grün) oder gefallen (rot) sind. Dabei sind die Farben der Kerzen üblicherweise individuell einstellbar. Die Höchst- und Tiefstkurse des jeweiligen Zeitintervalls lesen Anwender an den Längen der Kerzendochte ab.

Vier wichtige Indikatoren im Überblick

Verbreitete Hilfsmittel bei der Chartanalyse sind sogenannte technische Indikatoren, die sich auf den Preis und die Volumendaten der dargestellten Basiswerte stützen. Solche Indikatoren reduzieren den dargestellten Kursverlauf auf bestimmte Informationen, vereinfachen damit die Analyse und ermitteln geeignete Zeitpunkte für Kauf- und Verkaufsentscheidungen (die auch als Handelssignale bezeichnet werden). Eine gute Trading-Software bietet ihren Nutzern meist eine Vielzahl diverser Indikatoren sowie die Möglichkeit, zusätzliche Indikatoren hinzuzufügen. Vier der wichtigsten und am häufigsten verwendeten Indikatoren stellen wir im Folgenden zusammen mit ihren charakteristischen Eigenschaften kurz vor:

Gleitender Durchschnitt

Der gleitende Durchschnitt oder auf Englisch „Moving Average“ (MA), in unserem Beispielbild als violette Linie erkennbar, visualisiert den Durchschnittskurs eines Finanzinstruments über einen bestimmten Zeitraum. Verbreitete Zeiträume sind beispielsweise 30, 90, 100 sowie 200 Tage. Die Anzeige des Durchschnitts gleicht starke Kursschwankungen aus und glättet den Kursverlauf. Auf diese Weise gewinnt das Chartbild an Übersichtlichkeit und Anwender können Trends einfacher und deutlicher erkennen.

Bollinger Bänder

Ebenfalls zu den Standardindikatoren einer guten Trading-Software zählen die sogenannten Bollinger Bänder („Bollinger Bands“), die bereits seit den 70ern zur Kursanalyse verwendet werden. Es handelt sich dabei um zwei getrennte Bänder, das obere und das untere Bollinger Band. Zwischen ihnen verläuft der gleitende Mittelwert aus den Kurswerten der vergangenen Tage (in unserem Beispielbild eine rote Linie). Die Bollinger Bänder helfen Anlegern nicht nur dabei, den Kursverlauf grob zu bestimmen, sondern auch zu erkennen, ob ein aktueller Kurs eher teuer oder günstig ist. Insgesamt sind die Bollinger Bänder ein gutes Mittel, um Trends zu prognostizieren und zu erkennen. Für eine seriöse Kaufs- oder Verkaufsempfehlung ist es dennoch nötig, weitere Indikatoren hinzuzuziehen.

Relative Stärke Index (RSI)

Ein weiterer häufig eingesetzter Indikator ist der Relative-Stärke-Index („Relative Strength Index“, kurz RSI). Dieser technische Indikator misst, vereinfacht ausgedrückt, die Intensität der Kursbewegungen, indem er das Verhältnis der Aufwärts- zu den Abwärtsschlusskursen betrachtet. Dabei bewegen sich die Ausprägungen des Indikators üblicherweise auf einer Skala von 0 bis 100. Auf diese Weise ist er in der Lage anzuzeigen, zu welchem Zeitpunkt eine Trendwende wahrscheinlich ist. So gelten zum Beispiel Werte wie 20 oder 30 als guter Kaufeinstieg (Umkehr eines Abwärtstrends), während Werte über 70 das Ende eines Aufwärtstrends signalisieren und einen guten Zeitpunkt zum Verkauf darstellen. Insgesamt ist der RSI ein äußerst wirksamer Indikator, der sehr frühe Signale erzeugt. Anwender müssen jedoch beachten, dass dieser Indikator in stark schwankenden Märkten Fehlsignale produzieren kann.

MACD

Die Abkürzung MACD steht für „Moving Average Convergence/Divergence“, was sich etwa mit „Zusammen-/Auseinanderlaufen des gleitenden Durchschnitts“ übersetzen lässt. Dieser Indikator stellt das Verhältnis von zwei gleitenden Durchschnitten dar. Ein positiver MACD signalisiert einen Aufwärtstrend, während ein negativer MACD einen Abwärtstrend ankündigt. Der MACD-Indikator ist ein vergleichsweise komplexes Instrument und eignet sich daher eher für erfahrene Trader. Bei einer umfassenden Einarbeitung und einem ständigen Verfolgen der Indikatorensignale ist der MACD dazu in der Lage, äußerst verlässlich und treffsicher Trendentwicklungen anzuzeigen.

Gutes Preis-Leistungsverhältnis

Im Idealfall halten sich selbstverständlich auch die Kosten der Software in Grenzen. Einige Software-Lösungen zum Handel sind in einer abgespeckten Version mit den wichtigsten Basisfunktionen kostenlos erhältlich. Wer sich zusätzliche Features wünscht, kann häufig eine umfangreichere Premium-Variante käuflich erwerben. In der Regel geben Anbieter ihren Kunden die Möglichkeit, die Software beziehungsweise die Handelsplattform über ein kostenloses Demo-Konto unverbindlich zu testen. So können Interessenten feststellen, ob sich ein Kauf für sie lohnt.

3. Beliebte Formen des Daytradings

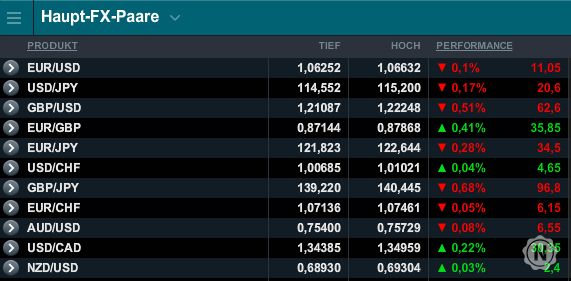

Der Forex-Handel

Der Begriff Forex ist eine Abkürzung für Forex Exchange, was übersetzt den Handel mit Währungen bezeichnet. Verbreitete alternative Benennungen für den Forex sind Devisenmarkt, Währungsmarkt oder Foreign Exchange Market. Mit einem Tagesumsatz in Billionen-US-Dollar-Höhe ist der Forex der größte Finanzmarkt weltweit und lässt beispielsweise den Aktienmarkt weit hinter sich. Ein Grund für die Beliebtheit des Handels mit Währungspaaren ist der Fakt, dass dieser rund um die Uhr möglich ist, da die Devisenmärkte von Montag bis Freitag täglich 24 Stunden geöffnet sind.

Der Forex-Handel verläuft nach demselben Prinzip wie der Umtausch einer Währung für den Urlaub. Dabei werden Währungen immer zu einem bestimmten Kurs, dem Wechselkurs umgetauscht. Wie alle Preise bestimmt sich auch der Wechselkurs einer Währung aus Angebot und Nachfrage: Bei großer Nachfrage nach einer bestimmten Währung steigt deren Wert und ihr Wechselkurs gegenüber anderen Währungen verändert sich.

Ein kleines Beispiel zur Veranschaulichung:

Wenn ein privater Forex-Trader in Deutschland erwartet, dass der Euro-Preis im Verhältnis zum Dollar ansteigt, wird er eine bestimmte Summe in Dollar umtauschen (eine Position öffnen) und die Kursentwicklung im Auge behalten, um die Summe zu einem geeigneten Zeitpunkt wieder zurückzutauschen (die Position schließen). Ist der Kurs innerhalb dieses Zeitraums gestiegen, erzielt der Anleger einen Gewinn. Angenommen, der Einstiegskurs beträgt 1,0600 Euro zu 1 Dollar, so erhält der Forex-Trader für 106.000 Euro 100.000 Dollar. Schließt der Anleger nun die Position, nachdem der Euro-Kurs auf 1,0678 Euro zu 1 Dollar gestiegen ist, so erhält er für die 100.000 Dollar anstelle von 106.000 Euro nun 106.780 und verzeichnet damit einen absoluten Gewinn von 780 Euro.

Der Handel mit Futures

Der Futures- oder Terminkontrakt bezeichnet ein Übereinkommen zwischen zwei anonymen Marktteilnehmern (einem Verkäufer und einem Käufer) zu einem bestimmten Termin in der Zukunft. Der Verkäufer verpflichtet sich hierbei dazu, dem Käufer zum festgelegten Termin eine standardisierte Menge eines Finanzinstruments wie zum Beispiel Indizes, Aktien, Zinssätze, Rohstoffe oder Devisen zu einem vereinbarten Preis zu liefern.

Was ist die Volatilität?

Sie dient an der Börse als Risikomaß und zeigt die Intensität der Kurschwankungen eines Basiswertes innerhalb eines bestimmten Zeitraums. Eine hohe Volatilität impliziert starke Kursbewegungen in beide Richtungen und gleichzeitig ein hohes Verlustrisiko, aber auch eine hohe Gewinnchance.

Gleichzeitig garantiert der Käufer, die Lieferung zu diesem Termin anzunehmen und zu bezahlen. Eine charakteristische Eigenschaft des Future-Tradings ist die zeitliche Frist zwischen Vertragsabschluss und -erfüllung: Die Handelspartner schließen am einen Tag einen Vertrag ab und erfüllen die damit eingegangen Verpflichtungen zu einem festen Termin in der Zukunft. Gehandelt werden Futures an Terminbörsen, wo Anleger beim Abschluss des Handels eine Sicherheitsgebühr entrichten müssen, deren Höhe unter anderem von der Marktvolatilität abhängt. Außerdem legen Terminbörsen in ihren Kontraktspezifikationen alle Handelsdetails fest:

- den zum Fälligkeitstag zu zahlenden Preis,

- das Ende des Kontrakts und

- Richtlinien, wie Käufer und Verkäufer ihre gegenseitigen Verpflichtungen erfüllen.

Zu den weltweit größten Terminbörsen für Futures und Optionen zählt die EUREX (European Exchange). Diese legt beispielsweise fest, dass Terminkontrakte jeweils an den vorletzten Freitagen im März, Juni, September sowie Dezember enden, der Gegenwert eines Indexpunktes 25 Euro beträgt und die Vertragserfüllung per Barzahlung erfolgt.

Privatanleger können über Broker mit Futures handeln. Allerdings bieten nicht alle Broker diese Möglichkeit. In unserem Trading-Software-Test verfügen vier von zehn Softwares über eine Anbindung an Broker mit der Option zum Handel mit Terminkontrakten. Eine weitere Voraussetzung für Privatanleger ist der Erwerb der Finanztermingeschäftsfähigkeit, für welche sie eine Erklärung unterschreiben müssen, die im Wesentlichen besagt, dass sie die Handelsinstrumente und die damit verbundenen Risiken verstanden haben. Eine sinnvolle Alternative für Privatanleger mit kleineren Budgets sind sogenannte Mini-Futures: optionsscheinähnliche Zertifikate, die viele Gemeinsamkeiten mit den Terminkontrakten aufweisen, sich aber durch ihre unbegrenzte Laufzeit von ihnen unterscheiden.

Der CFD-Handel

Die Abkürzung CFD steht für die englische Bezeichnung „Contract For Difference“, was im Deutschen mit „Differenzkontrakte“ übersetzt wird. Beim Handel mit CFDs erwerben Trader keinen physischen Wert von Basiswerten wie Aktien, Indizes oder Rohstoffen. Stattdessen spekulieren sie auf deren Preis- und Kursschwankungen. Der CFD-Handel funktioniert also wie eine Wette auf die Kursentwicklung des gewählten Wertpapiers. So können CFD-Trader sowohl bei steigenden als auch bei fallenden Kursen Gewinne erzielen. Erwarten Anleger einen Kursanstieg, gehen sie long. Das heißt: Sie kaufen ein Differenzkontrakt und verkaufen es später zu einem höheren Preis. Umgekehrt gehen sie in Erwartung eines Kursabfalls short. Das bedeutet: Sie verkaufen zunächst einen CFD, um ihn zu einem späteren Zeitpunkt zu einem niedrigeren Preis zurückzukaufen. Die Kursdifferenz zwischen Ein- und Ausstiegszeitpunkt trägt beim CFD-Handel die Bezeichnung Spread.

Um einen Differenzkontrakt abzuschließen, hinterlegen Trader ihrer Bank oder ihrem Broker als Sicherheitsleistung eine Margin, die zwischen fünf und zehn Prozent des Aktienkurses beträgt. Das Verlockende am CFD-Handel ist wohl für die meisten Trader der Einsatz sogenannter Hebel. Dadurch besteht die Möglichkeit, mit einem sehr geringen Kapitaleinsatz und einem sehr hohen Hebel den Gewinn um ein Vielfaches zu steigern. Zum Beispiel kann ein Trader mit einem äußerst hohen Hebel von 500:1 mit 500 Euro Einsatz einen Gewinn von 50.000 Euro erzielen. Dabei bergen hohe Hebel aber auch das Risiko hoher Verluste. Neben den gebotenen Hebeln sind bei der Wahl des richtigen CFD-Brokers vor allem die für den Handel anfallenden Gebühren ein entscheidendes Kriterium. Hierzu zählen die Gebühren pro Transaktion, die Haltekosten sowie die Mindesteinzahlungen.

Der Handel mit binären Optionen

Auch beim Handel mit binären Optionen setzen Trader auf den Kursverlauf von Basiswerten wie Indizes, Aktien, Währungspaaren oder Rohstoffen. Dabei haben sie, wie der Name „binär“ bereits verrät, die Wahl zwischen zwei Möglichkeiten: Kursanstieg (Call) oder Kursabfall (Put). Darüber hinaus legen Händler ein Zeitfenster fest. Hat ein Trader zum Beispiel die Call-Option gewählt und der Kurs ist zum Ende des festgelegten Zeitfensters höher als zum Einstiegszeitpunkt, so darf er sich über einen positiven Abschluss und die Auszahlung einer vorab definierten Rendite (Payout) freuen. Liegt der Kurs zum Ende des Zeitfensters dagegen unter dem Einstiegskurs, verliert der Trader seinen Einsatz.

Der Handel mit binären Optionen ist bereits mit einem geringen Kapitaleinsatz möglich und daher unter anderem bei Einsteigern sehr beliebt. Beim Handel mit binären Optionen bestimmen Trader die folgenden vier Parameter:

- die Basiswerte, die sie handeln möchten,

- die Richtung, in die sie handeln möchten (Call oder Put),

- den Betrag, den sie einsetzen, sowie

- den Zeitraum, über den sie handeln möchten.

Der Handelszeitraum für binäre Optionen kann sich von wenigen Sekunden bis hin zu mehreren Monaten erstrecken. Ein großer Vorteil dieses Handelsinstruments ist seine Einfachheit: Trader wählen zwischen zwei Möglichkeiten und liegen dabei entweder falsch oder richtig. Zudem können Trader hierbei den möglichen Gewinn vor Beginn des Trades exakt bestimmen und das Risiko des Geschäfts genau abschätzen. Auch die Laufzeit des Handels steht beim Trading binärer Optionen fest. Wer mit binären Optionen handeln und sein Konto aufbessern möchte, sollte allerdings bedenken, dass mit dieser Handelsform die Verluste sehr häufig höher ausfallen als die Gewinne.

4. Wie finde ich die richtige Handelsstrategie?

Eine besonders wichtige Voraussetzung für dauerhafte Erfolge beim Daytrading ist ein gut durchdachter Handelsplan. Hierzu gehören einige allgemeine Grundregeln, die unabhängig vom gewählten Markt gelten und Trader bei ihrer Einhaltung vor großen Verlusten schützen können. Die wichtigsten dieser Daytrading-Regeln zeigt die folgende Aufzählung:

- Auf keinen Fall die Einsätze erhöhen (Positionen vergrößern) oder neue Trades eingehen, um Verluste wettzumachen

- Niemals aus Langeweile traden, sondern ausschließlich mit klarem Ziel

- Keinen Handel eingehen, wenn Zweifel daran bestehen

- Immer mit kontrolliertem Risiko (maximal 0,5 Prozent des Kontos pro Handel) traden, um die Chance eines Totalverlusts so gering wie möglich zu halten

- Keine Positionen über Nacht halten

- Alle Trades zeitnah analysieren, um aus Verlusten zu lernen

Ein häufiger Anfängerfehler ist es außerdem, nach einem starken Kursanstieg short beziehungsweise nach einem starken Kursabfall long zu gehen, und das lediglich aufgrund der Annahme, dass der Kurs nicht mehr viel weiter steigen beziehungsweise fallen kann. Um eine gute Handelsentscheidung zu treffen, sind fundiertere Argumente als ein bloßes Wahrscheinlichkeitsgefühl notwendig.

Bei der Einhaltung der Grundregeln hilft vor allem Einsteigern eine Checkliste für eine Strategie, die sie vor jedem Trade durchgehen:

- Stehen wichtige Ereignisse bevor?

- Gibt es auf anderen Märkten starke Bewegungen, die den Trade beeinflussen könnten?

- Wo liegt mein maximales Risiko, das ich eingehen möchte?

- Sind die Argumente für den geplanten Trade sachlich?

- Befinden sich wichtige technische Marken wie Allzeithoch- oder Tiefpunkte in der Nähe?

Neben den allgemeinen Regeln benötigen Trader für erfolgreiche Geschäfte an der Börse die richtige Handelsstrategie für sich. Auf der Suche nach der richtigen Trading-Strategie treffen sie unter anderem die Entscheidung, wie viel Risiko sie eingehen möchten. Beim Daytrading ist es besonders wichtig, dass die gewählte Handelsstrategie schnell umsetzbar ist. Um einen besseren Einblick in das Thema Handelsstrategien zu ermöglichen, stellen wir im folgenden Abschnitt zwei bekannte und verbreitete Strategien vor:

Turtle Trading – strenge Regeln aus den Achtzigern

Eine Handelsstrategie, die auf den amerikanischen Trader Richard Dennis zurückgeht, ist das „Turtle Trading“. Seinen Namen verdankt dieses System der Aussage Dennis‘, dass sich mit dem Einhalten strikter Regeln erfolgreiche Trader wie Schildkröten züchten ließen. Diese Behauptung testete der Amerikaner, indem er 13 jungen Menschen ohne professionelle Trading-Ausbildung innerhalb von zwei Wochen ein System aus strikten Regeln beibrachte. Im Anschluss daran erhielten zehn dieser sogenannten Turtle-Trader Startkapital, um nach den erlernten Grundsätzen zu handeln – durchaus mit Erfolg: In den darauffolgenden vier Jahren erzielten die Turtle-Trader einen jährlichen Gewinn von rund 80 Prozent.

Die Regeln dieses Systems basieren auf der Annahme, dass sich die Aktienmärkte in grundsätzlichen Trends bewegen. Das Turtle-Trading-System bestimmt mit seinen strikten Regeln unter anderem die Basiswerte, die Positionsgröße, Stoppkurse sowie Ein- und Ausstiegssignale. Das Ziel dabei ist es, den Trade in einem stabilen Trend zu eröffnen und anschließend durch stetes Aufstocken des Gewinns (pyramidisieren) laufend zu vergrößern. Die zugrundeliegenden Regeln des Turtle-Tradings, die Richard Dennis in den Achtzigerjahren definierte, sind in Aktien- und Rohstoffmärkten auch heute noch anwendbar. Die Vorteile dieser Handelsstrategie liegen in ihrer Einfachheit: Händler halten sich an klar definierte Regeln und wissen stets genau, wie sie traden müssen – unabhängig von der Situation an der Börse. Wirklich gutes Geld verdienen Turtle-Trader mit ihrem System allerdings erst bei starken Trends.

Swing-Trading – kurzfristige Kursschwankungen nutzen

Handelssysteme, die sich gut für das Daytrading, insbesondere für den Handel mit CFDs eignen, sind die sogenannten Swing-Trading-Strategien. Es geht dabei um das kurzfristige Eingehen und Wiederauflösen einer Handelsposition. Anwender solcher Strategien handeln mit dem Ziel, von Kursschwankungen zu profitieren. Das Swing-Trading basiert auf der Annahme, dass längerfristige Kursbewegungen nie linear, sondern immer, in jeder Börsenphase, unter kurzfristigen Schwankungen (swings) ablaufen. Eine Handelsstrategie, die häufig unter den Begriff Swing-Trading fällt, besteht beispielsweise darin, Long-Positionen (auf Kursanstieg setzen) innerhalb eines bestehenden Aufwärtstrends zu eröffnen, und zwar dann, wenn der Markt bereits eine Korrekturphase durchlaufen hat.

Keine Strategie garantiert hundertprozentigen Erfolg

So fundiert und erprobt eine Handelsstrategie auch sein mag, einen hundertprozentigen Erfolg kann sie nie garantieren. Andernfalls könnte schließlich jeder schon morgen Millionär sein. Sowohl Einsteiger als auch erfahrene Trader müssen stets mit Verlusten rechnen. Zudem kann es zwar für Einsteiger hilfreich sein, vorhandenen Handelssystemen zu folgen. Letztendlich muss jeder Trader aber selbst die geeignete Strategie für sich und seine Trades finden beziehungsweise entwickeln.

5. Wozu dient ein Demo-Konto?

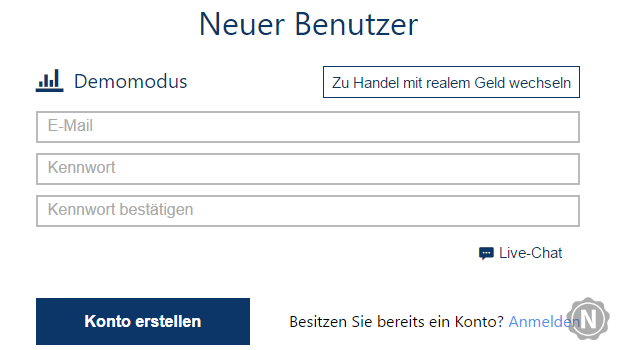

Vor allem für Trading-Einsteiger, aber auch für Profis ist es äußerst vorteilhaft, wenn die Trading-Software ihrer Wahl ein Demo-Konto beinhaltet. Mit einem solchen Konto simulieren Anwender den Handel mit virtuellem Geld (Papertrading). Auf diese Weise ist es möglich, risikofrei einen Einstieg ins Trading zu finden, die Handelsplattform mit allen Anwendungen auszuprobieren und Handelsstrategien zu entwickeln und zu testen, ohne dabei echtes Geld zu verlieren. Mit einem Demo-Konto machen Trader sich in Ruhe mit der Plattform vertraut und finden heraus, ob sie sich für ihre Bedürfnisse und Anforderungen eignet.

In der Regel stellen Trading-Software-Anbieter ihren Nutzern ein kostenloses Demo-Konto bereit. In manchen Fällen ist die Nutzung zeitlich beschränkt, etwa auf 14 oder 30 Tage. Die Plattform und die beinhalteten Funktionen des Demo-Kontos unterscheiden sich üblicherweise nicht von denen des entsprechenden Live-Kontos. Die Anmeldung für ein Demo-Konto fällt meist recht einfach aus und beschränkt sich auf die Eingabe des Namens, der E-Mail-Adresse und eines selbstgewählten Passworts. Bei der Eröffnung erhalten Anwender im Normalfall ein virtuelles Guthaben, dessen Höhe von Anbieter zu Anbieter variiert. Ist das virtuelle Geld aufgebraucht, füllen Anwender dies meist problemlos mit wenigen Klicks wieder auf und erproben weiter ihre Trading-Fähigkeiten.

6. Mit Trading-Apps von überall aus handeln

Finanzmärkte sind ständig in Bewegung. Daher ist es äußerst praktisch, wenn zusätzlich zur Trading-Software eine mobile App zur Verfügung steht, mit der Anwender zu jeder Zeit und von überall aus per Smartphone oder Tablet Zugriff auf ihr Handelskonto haben, ihre Trades stets im Blick haben und bei Bedarf aktiv werden können. Einige solcher Apps bieten ähnliche beziehungsweise sogar dieselben Funktionen wie die zugehörige Trading-Software. Häufig fällt der Funktionsumfang mobiler Apps jedoch etwas schlanker aus und beschränkt sich auf Features zum Handeln, eine Watchlist zum Beobachten des Marktes und die wichtigsten Charting-Tools. In unserem Test der besten Trading-Software gibt es zu acht der zehn Programme eine praktische Trading-App. Alle acht Apps sind jeweils für iOS- sowie für Android-Systeme verfügbar und auf iTunes beziehungsweise im Google Play Store erhältlich.

So testen wir

Die verschiedenen Trading-Programme durchlaufen nacheinander alle fünf Bewertungskriterien und erhalten dabei jeweils 0.00 bis 5.00 Punkte. Der Mittelwert dieser Einzelbewertungen ergibt die Gesamtpunktzahl und damit auch die Platzierung der Trading-Software im Ranking. Alle Bewertungskriterien fließen zu gleichen Teilen in das Endergebnis ein und ermöglichen eine objektive Gegenüberstellung der verschiedenen Programme.

Da jeder Anleger und Daytrader andere Ansprüche an eine Trading-Software stellt, ist unser Testsieger nicht automatisch die beste Lösung für alle Trader. Letztendlich muss darum jeder Anwender für sich selbst abwägen und entscheiden, welche Kriterien für ihn ausschlaggebend sind.

Um sowohl Daytradern als auch langfristigen Anlegern eine Orientierungshilfe bei der Entscheidung für die richtige Trading-Software an die Hand zu geben, haben wir einige der beliebtesten und besten Trading-Programme genau unter die Lupe genommen, miteinander verglichen und bewertet. Hierfür haben wir bei jedem der im Test vertretenen Anbieter ein Demo-Konto eröffnet und, falls vorhanden, die Software heruntergeladen und installiert, um die Bedienbarkeit der Plattform zu prüfen und die vorhandenen Funktionen auszuprobieren.

Bei neun der zehn Programme in unserem Test handelt es sich um reine Online-Anwendungen. Lediglich Gopro steht als Software zum Download zur Verfügung. Da die Software den browserbasierten Diensten im Aufbau, der Anwendung und den Funktionen ähnelt, sind die verschiedenen Varianten gut miteinander vergleichbar, und Gopro hat in struktureller Hinsicht den anderen Programmen im Trading-Software-Test gegenüber weder Vor- noch Nachteile. Die Basis unseres Trading-Software-Tests bilden fünf gleichgewichtete Bewertungskriterien, die wir unter diesem Absatz genauer vorstellen und erläutern.

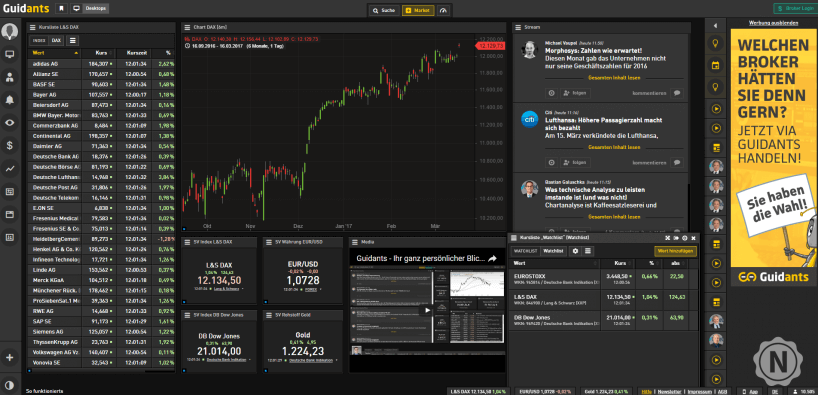

Handelsplattform

In unserer ersten Bewertungskategorie sehen wir uns die Plattform selbst genau an. Hierzu zählen allgemeine Informationen wie der Sitz des Unternehmens und die Frage, ob das jeweilige Programm zu einem Broker gehört und damit einen direkten Zugang zu den Finanzmärkten bietet oder es sich um ein eigenständiges Programm handelt, welches eine Anbindung an ausgewählte Banken beziehungsweise Broker beinhaltet.

Mit der Möglichkeit, ein Live-Konto zu eröffnen und direkt aus der Software heraus mit Echtgeld zu handeln, können alle Programme in unserem Trading-Software-Test aufwarten. Punkte sammeln die verschiedenen Trading-Programme außerdem mit einer übersichtlichen, verständlichen und nutzerfreundlichen Plattform, die wir im Rahmen eines Demo-Kontos angesehen und ausprobiert haben. Für eine bessere Transparenz und Nachvollziehbarkeit bewerten wir die Bedienbarkeit der Plattform in Prozent. Dabei erreicht eine Trading-Software 100 Prozent, wenn sie folgende Kriterien erfüllt: eine übersichtliche, einladende und an die persönlichen Bedürfnisse anpassbare Oberfläche, auf der alle wichtigen Funktionen auf einen Blick auffindbar sind, eine umfangreiche Online-Hilfe im Programm und ein Software-Start ohne Umstände und allzu lange Wartezeiten. Nicht zuletzt sollen sich natürlich auch Anwender ohne Erfahrungen mit einer Börsensoftware auf der Plattform intuitiv zurechtfinden und grundlegende Funktionen wie die Erstellung von Charts erkennen und nutzen können.

Über ein Demo-Konto, mit dem auch weniger erfahrene Trader sich mit diversen Produkten vertraut machen und Handelsstrategien ausprobieren können, verfügen alle Trading-Software im Test. Allerdings ist die Nutzung einiger Probierversionen, etwa GoPro, zeitlich befristet.

Zusätzliche Punkte sammeln Anbieter mit einer möglichst großen Auswahl an verschiedenen Finanzprodukten und Basiswerten. Dazu zählen beispielsweise der Forex- und der CFD-Handel. Alle Programme in unserem Test bieten die Möglichkeit zum Forex-Handel, während der Handel mit binären Optionen und Futures nur bei wenigen Anbietern möglich ist. Eine besonders große Auswahl findet sich bei ProRealTime.

Funktionen

Unter unserem zweiten Bewertungskriterium sehen wir uns an, welche Funktionen die verschiedenen Softwares ihren Nutzern bieten. Essentiell für das Daytrading sind aktuelle Kursdaten in Echtzeit sowie ein Realtime-Newsticker, um beim kurzfristigen Handel mit Basiswerten überhaupt eine Chance auf Erfolg zu haben. Realtime-Kursdaten beinhalten alle Trading-Software in unserem Test. Lediglich bei ProRealTime fehlt der Echtzeit-Newsticker.

Für eine aussagekräftige technische Analyse sind solide Tools zur Chartanalyse notwendig. Dabei punkten die Trading-Softwares im Test mit möglichst vielen Charttypen und Zeichenwerkzeugen zur Erstellung individueller Charts. Hierbei hat in unserem Test ProRealTime mit 20 Charttypen die Nase vorn.

Nicht nur Trader mit wenig Erfahrung profitieren von integrierten Social-Trading-Features zum Austausch mit anderen Tradern und Experten. Im Trading-Software-Test beinhalten vier von zehn Programmen Funktionen zum Social-Trading.

Zusätzliche Punkte im Bereich „Funktionen“ verdienen sich Trading-Softwares mit automatisierten Handelssystemen, die Trader bei Handelsentscheidungen unterstützen und Handelssignale umsetzen. Dabei übernimmt die Trading-Software den Kauf und Verkauf von Wertpapieren, indem sie auf Veränderungen des Marktes reagiert. Über eine solche Funktion verfügt die Hälfte der Trading-Programme im Test.

Sicherheit

Wie bei allen finanziellen Angelegenheiten spielt auch beim Daytrading die Sicherheit eine äußerst wichtige Rolle. Daher schauen wir uns unter unserem vierten Bewertungskriterium unter anderem an, ob die jeweilige Software über eine sichere SSL-Verbindung zur Übertragung sensibler Daten verfügt. Weitere Punkte sammeln Trading-Programme außerdem mit leicht auffindbaren und ausführlichen AGB, die im Idealfall in deutscher Sprache verfasst sind.

Für Trader empfiehlt es sich, bei der Wahl des Brokers auf eine gute Einlagensicherung zu achten. Das bedeutet: Der Broker unternimmt für den Fall einer Insolvenz verschiedene Maßnahmen zum Schutz der Bankguthaben seiner Kunden. Xtrade schneidet in puncto Sicherheit besodners gut ab.

Kontoführung & Gebühren

Eine Grundvoraussetzung für den Handel an der Börse ist zunächst die Eröffnung eines Kontos und eines Depots bei einem der Anbieter. Dabei ist es äußerst praktisch, wenn Anwender diese bequem online eröffnen können. Noch besser ist es, wenn das Konto gebührenfrei ist.

Weitere Punkte erhält die jeweilige Trading-Software für ein kostenloses Demo-Konto, mit dem unerfahrene Trader ohne Risiken Erfahrungen sammeln und Profis ohne drohende Verluste neue Handelsstrategien entwickeln, ausprobieren und optimieren. Hinsichtlich des Demo-Kontos bewerten wir außerdem die Komplexität der Anmeldung (von sehr einfach bis sehr komplex). Am aufwendigsten gestaltet sich die Anmeldung bei ayondo.

Darüber hinaus schauen wir uns an, wie transparent und nachvollziehbar die Preisgestaltung ausfällt. So belohnen wir etwa eine verständliche Preisübersicht oder anschauliche Rechenbeispiele mit Punkten.

Wichtig bei der Entscheidung für die passende Trading-Software ist außerdem die Höhe der Mindesteinlage. Einige Anbieter gewähren ihren Kunden einen Einzahlungsbonus. Zudem prüfen wir, ob Trader im Falle längerer Inaktivität Gebühren zahlen müssen. Weitere Gebühren etwa für einzelne Trades bleiben in unserem Test außen vor, da diese bei Programmen mit Anbindungen an diverse Broker jeweils vom gewählten Broker abhängig und dadurch schwer vergleichbar sind.

Hilfe & Support

Sowohl bei wenig erfahrenen Tradern als auch bei Profis können Probleme auftreten oder Fragen aufkommen. Daher ist ein unkompliziert erreichbarer Support von zentraler Bedeutung bei der Wahl der passenden Trading-Software. Im Idealfall bieten Anbieter einen deutschsprachigen Support, der rund um die Uhr erreichbar ist.

Verbraucher sollten auch die Möglichkeit haben, telefonisch, per E-Mail oder per Chat Fragen an freundliche und kompetente Mitarbeiter zu stellen. Weitere Punkte verdienen sich Anbieter mit einer übersichtlichen Webseite und einem umfang- und aufschlussreichen FAQ-Bereich, der bei allgemeinen Fragen zur Software schnell weiterhilft. Äußerst praktisch ist außerdem ein Forum, in dem Anwender der Trading-Software sich untereinander austauschen und gegenseitig weiterhelfen.

Vor allem für weniger erfahrene Trader bietet sich ein Software-Anbieter an, der ihnen neben den genannten Support-Möglichkeiten zusätzliches Lernmaterial, anschauliche Video-Tutorials und Web-Seminare zur Anwendung der Software zur Verfügung stellt.

Risikowarnung:

CFDs sind komplexe Finanzinstrumenten. Aufgrund der Hebelwirkung (Leverage) besteht ein hohes finanzielles Verlustrisiko. Zwischen 74 und 89 Prozent aller Kleinanleger verlieren Geld, wenn sie mit CFDs handeln. Sie sollten überlegen, Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, Ihr Geld zu verlieren.